人生の3大資金と言われるものに、「住宅ローン」、「教育費」、「老後資金」があります。ここではこの3つそれぞれの目安になる金額について解説します。

ただひとくちにサラリーマンと言っても、置かれる立場によって会社から支給される給与に差が生じますが、ここでは平均的なサラリーマン家庭を想定して解説します。

人生の3大資金の目安

それぞれの目安について解説する前に、まず平均的なサラリーマン家庭の収入について見てみましょう。

平均的なサラリーマン家庭の年収って?

平均的なサラリーマンの年収は、年齢30代で世帯年収が500万円から700万円までではないかとみています。

夫単独でその域に達しているのなら、現在の相場では全国平均よりやや良いほう。そのまま順調に行けば、生涯賃金も2億円台に乗るでしょう。でも世帯年収として考えれば、平均的なレベルではないでしょうか。

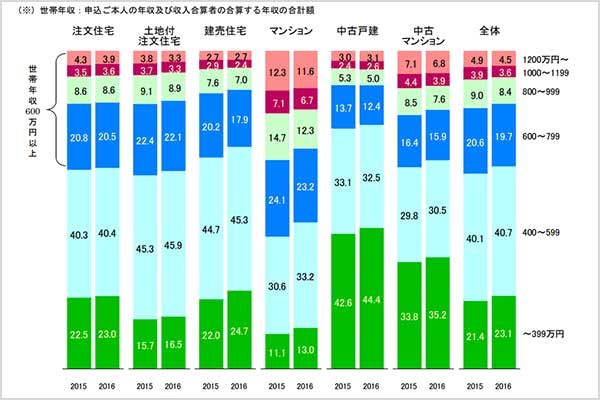

「フラット35利用者調査資料」からも、読者層の世帯年収(夫婦合算年収)が500万円から700万円ぐらいが、ここで言う平均的サラリーマン家庭の年収といえるでしょう。

出典:2016年度 フラット35利用者調査|住宅金融支援機構 調査部 PDF

子供の教育費の目安

それでは、個別に3大資金の目安について解説します。はじめに教育資金からです。

学資保険等にはできるだけ早期に加入していると思いますが、順序的に3大資金のなかでは住宅取得に意識が向かいます。つまり三大資金はまず住宅資金に始まり、その後教育資金に進むのがセオリーです。

ただ気をつけたいのは仕事の種類によって、住宅取得時期が遅れてしまうと、その結果、それぞれの資金準備が重なり、それぞれの準備が疎かになることです。

それでも、どんなに子供の教育費にお金がかかるとしても、借金でもしていない限り、まともに仕事をしていれば払っていけるレベルの支出です。ただし、あくまで平均的家庭の域を超えてはいません。教育費は上を見たらキリがないからです。

仮に結婚する前の借金が残っているなら、この時期に清算してしまいましょう。先延ばしにしていると、後で取り返しのつかないことになってしまいます。

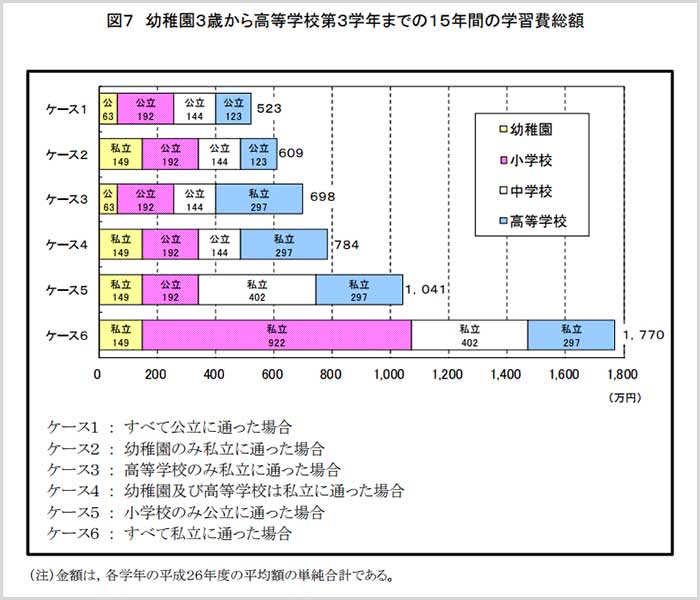

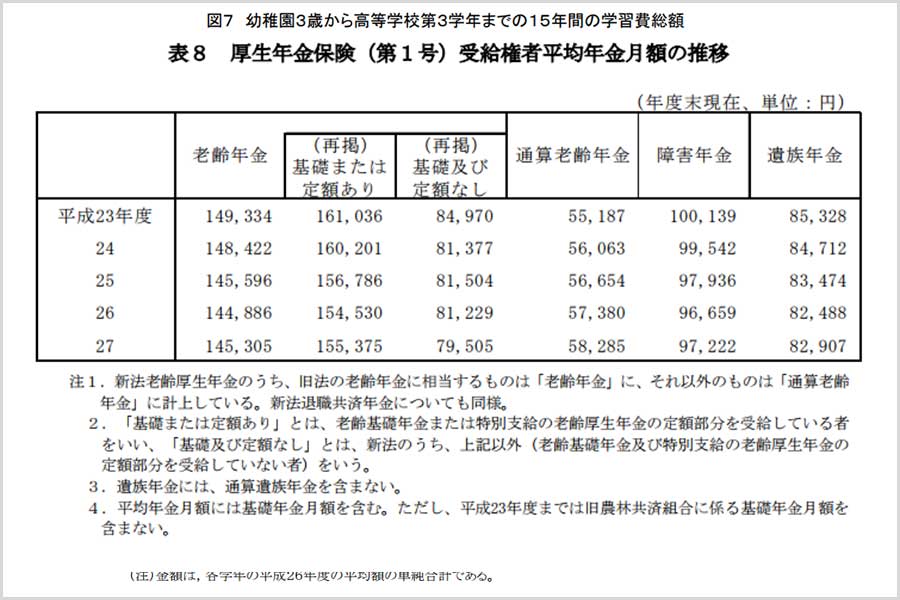

教育費の目安は文部科学省の「子供の学習費調査」と言うウェブサイトを参考にして貰えば分かると思いますが、この資料の中に「幼稚園3歳から高等学校第3学年までの15年間の学習費総額」が進学ケースごとに示されています。

出典:平成26年度「子供の学習費調査」の結果について|文部科学省資料

この資料から読み取れるのは、小学校だけ公立に通わせた場合でも、15年でかかる資金は1,000万で大体収まるということです。すべて公立に通わせた場合はその半分で済みます。

もちろんいずれの場合も、すぐまとまった額を求められるわけではありません。高校までの15年の中で支払う金額の目安ということです。

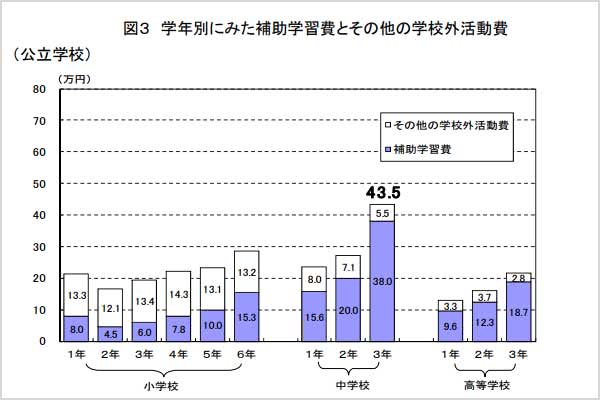

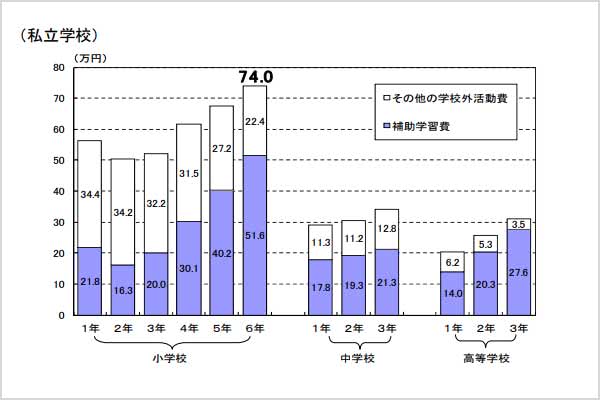

ただ学校だけでは進学に不利ということで、補助学習費(家庭教師や学習塾代)や、学校外活動費(体験活動、ピアノ、水泳、習字等の習い事)が必要になってきます。これが学校に通わせる費用と同じぐらい掛かるので、教育費の負担が大きいと言われるのです。

(注)1 「補助学習費」とは,家庭での学習に使用する物品・図書の購入費,家庭教師費,学習塾費等の支出である。

2 「その他の学校外活動費」とは,体験活動や習い事(ピアノ,水泳,習字等)等のための支出であり,用具の購入費等を含む。

出典:平成26年度「子供の学習費調査」の結果について|文部科学省資料

どれだけ教育費をセーブしたとしても、中学2年・3年の期間は希望する高校への進学を固めるため、学習塾には行かせたいと考えるのが親です。そのため学習塾代は前もって確保しておきたいものです。

老後に必要な資金の目安

次は老後に必要な資金の目安について解説します。30代、40代の方が老後を迎えた場合、いくらぐらいの老後資金を貯めれば良いでしょうか。

平均的なサラリーマン世帯が住宅ローンを順調に返済しながら預貯金したとして、年金生活に入るまでに3,000万円を貯められるとしたら、十分立派なものだと思います。

ただし年金支給時年齢に達するまでに、かならずしも3000万を貯めなければ即老後破産するというものでもありません。明確な根拠はありませんが、その3分の1の1,000万円でも十分です。当然ですが借金は無くしておきましょう。

住所地にもよりますが、固定資産税もほぼ土地だけですので、暮らしを圧迫するほどの負担にはなりません。リフォームや住設等の修繕は、定年までに済ませておけば大丈夫です。

老後は必要以上に無理をせず過ごせれば御の字という方なら、持ち家も確保しているのですから、現在支給されているレベルの年金で十分暮らしていけます。

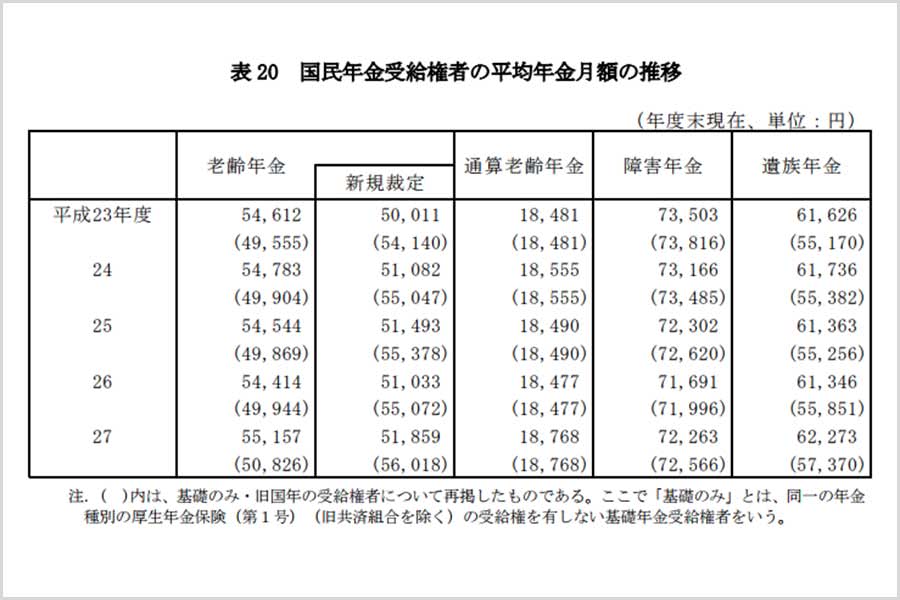

出典:平成27年度厚生年金保険・国民年金事業の概況|厚生労働省年金局資料

妻が専業主婦だとすると老齢年金は夫婦二人で21万円~23万円ほどですが、これでは少なすぎるのでしょうか。

仮にあなたが自営業者の場合、相当成功していなければ支給される年金は平成27年度で支給平均額も5万程度です。これでは持ち家があったとしても、安心してリタイアはできません。

老後資金も上を見たらキリがありませんが、少なくとも自営業者に比べれば、老後の心配をしすぎるのは少し贅沢のように思います。

出典:平成27年度厚生年金保険・国民年金事業の概況|厚生労働省年金局資料

ただリタイアするのがまだ先なら、今から何らかの収入を得る手立はつくっておきましょう。年金が支給されるのが70歳まで延びる可能性はありますし、支給額が減る可能性はもっとあるからです。

そして健康・病気リスクが高まる時期なので、再度最低限の保険を検討するとともに、第二の人生を健やかに謳歌してほしいものです。

住宅ローンの目安

最後に住宅ローンの目安です。

こちらは2015年度から2016年度に向けて、建物区分ごとに掛かった融資金額の平均を出しているものがフラット35の資料にあります。想定する世帯年収は600万前後ですからターゲットどおり選択といって良いでしょう。

例外はありますが、自身の住宅ローンもこれらの範囲に収まるように組めればひとまず安心です。

| 建物区分 | 2015年度 | 2016年度 |

|---|---|---|

| 注文住宅(土地なし) | 2478.6万円 | 2568.9万円 |

| 注文住宅(土地付き) | 3284.2万円 | 3371.8万円 |

| 建売分譲住宅 | 2774.9万円 | 2850万円 |

| マンション | 3201.2万円 | 3370.6万円 |

| 中古一戸建て | 1951.4万円 | 1980.8万円 |

| 中古マンション | 2215.1万円 | 2349.2万円 |

参照:2016年度 フラット35利用者調査|住宅金融支援機構 調査部 PDF

なお建替えを含む注文住宅(土地なし)では、平均住宅面積129.3㎡(約39坪)で割ると坪単価は65万円です。値は全国平均ですから一概には言えませんが、フラット35のユーザーはある程度質の良い住宅を求めていると言うことが分かります。

ただ住宅ローンのリスクは、実際に返済が始まってからでなければ分かりません。次は、住宅ローンを返済してから注意するべきリスクについてみていきましょう。

住宅ローンを返済していく上でのリスクについて

住宅ローンの返済期間は20年から30年と長期に亘ります。その中で私たちに降り掛かる恐れのあるリスクを5項目に絞って挙げてみました。

金利上昇リスク

金利上昇という局面は毎月の返済額、通期の総返済額に直接絡んでくるという意味でも、一番気になるポイントです。ただし、選んだ金利タイプが固定金利型か変動金利型では、リスクに対する考えはかなり違います。

固定金利型の住宅ローンを選んだ方は、極端に言うと選択時の金利にだけ注意を向ければ良い話です。変動金利型の住宅ローンを選んだ方は、選択時はもちろんのこと、返済中も経済の動向に注意し、常にリスクに応じた判断を迫られます。

考えてみれば以前の住宅ローンでは、ほとんどのユーザーが変動金利型を無視して、関心すら寄せませんでした。ところがいまでは、変動金利型の住宅ローンも選択肢のひとつに加わっています。

しかし暫く続いた低金利政策で、経済動向も変動金利型を選択した人に優しかったのですが、この先どうなるかは分かりません。

東京オリンピック開催などでインフレが進むと、日銀がこれまで目標として掲げてきた名目インフレ率2%を達成も考えられます。これ以上金融緩和政策を続けなくても良くなることから、金利は上昇に転じることもあるでしょう。

金利上昇リスクとは、変動金利型を選ぶ方のリスクです(固定期間選択型も含む)。変動金利型の住宅ローンを選んだ方は、少なくともこれまで以上に、金利の動きに注意をしなければならないでしょう。

変動金利型の「5年ルール」と「1.25倍ルール」について

変動金利型の住宅ローンは、基準金利の上昇時に返済額が上がると聞いている方が多いと思います。すべての銀行ではありませんが、実は変動金利型の住宅ローンは「5年ルール」と「1.25倍ルール」によって、金利上昇による急激な返済額の変化を緩和しています。

「5年ルール」は金利の変動があっても5年間は返済額は変えないでいくとうもの。「1.25倍ルール」とは、返済額が上昇した局面でも変動幅は1.25倍までに抑えるというものです。

ただしこのルールを維持するためには、同じ返済額のなかで利払い比率を高め元本比率を抑えられます。もっと金利上昇の度合い強くなると未払い利息が出て、総返済額の増加や返済期間の延長などにも繋がります。このようなリスクがあるから、住宅ローンでは変動金利を無視していたのです。

返済期間が長期にわたる住宅ローンの基本は、やはりリスクの低い固定金利型です。変動金利型の住宅ローンを扱えるのは、元来経済の動きを理解している方、同時にローン返済能力も高い方です。

いろんな住宅ローンを選べるいまこそ、自分はどの金利タイプが向いているのか、もう一度よく考えてみましょう。

病気による返済不能リスク

住宅ローンを組む方は基本的に団体信用生命保険へ加入しています。ただ、住宅ローンを返済していて怖いのは、団信ではカバーできない病気などで返済不能リスクに陥ることです。

別の言い方をするなら、医療技術が発達している現代では、団信で取り決めている高度障害の規定に当てはまらない事案が増加しています。

たとえば当該住宅ローンの主債務者が脳梗塞になり言語と右半身に強い麻痺が残ったとしても、日常生活を送るのに常に介護を必要としなければ団信が適用にならない場合もあります。

しかし言語と右半身に強い麻痺が残ったら、普通の人なら病気前の収入を確保することはほぼ無理です。

こうしたリスクに対応するには、別途民間の保険を各自手当するしかありませんでした。またこれらのニーズに対応すべく、保険会社のほうでも就業不能保険など発売しており、これらの需要は年々高まりを見せています。

ただフラット35では、2017年の10月1日からの新規申し込みに対し、機構団信の制度を大幅に改正しています。そのひとつに団信の高度障害保障が身体障害者保障に変更され、団信の保障だけでもある程度使えるレベルに進化しています。

これが銀行の住宅ローンの団信にも使えるようになると、病気による返済不能リスクは軽減されるはずです。なおフラット35は変動金利型を扱っていませんが、固定金利型でも良い方は検討の余地がありそうです。

収入減リスク

公務員を除くほぼすべてのワーカーに、収入減リスクは常に付きまとうものです。また今後人員・人件費削減案が本格的に検討された場合は、収入減リスクは公務員にも及ぶかもしれません。

収入減となる確率の高いのは日本の場合、やはり転職時です。せっかくマイホームを持とうというのですから、もう転職するのは避けたいところ。しかし会社の業績不振によって、転職しなければならないこともあります。つまり、転職が自己都合ではなく会社都合による場合です。

また、それまで勤めていた会社ではボーナスがあって当然でしたが、転職した会社ではボーナス支給がないということもあるでしょう。会社が変わると給与体系も変わります。

転職で人を募る企業は、概して労務管理が劣悪なところが少なくありません。転職には十分注意してください。

離婚リスク

返済中の住宅ローンが残っているマイホームがある場合、離婚することもリスクのひとつとなります。その理由は、離婚をしても、住宅ローンの契約はそのまま残るからです。

簡単に言うと、住宅ローンは離婚しないことを前提に考えられた枠組みで成立しています。したがって離婚すると色々と面倒なことが発生します。

たとえばローンと建物の名義が夫だけで、夫のみがローン返済中の家に住み続けていく場合は、離婚をしてもそれほど問題にはなりません。しかし夫は出て行き、妻や子どもが住み続ける場合は注意が必要です。というのも住宅ローンは、ローンの名義人である夫が住む前提で融資を承諾するからです。

では妻や子どもが住み続ける場合で、ローンの名義を妻に変えることは可能かというと、これには銀行は快諾するか分かりません。というのも結婚すると妻の年収の方が一般的には夫より少ないからです。

こうして大半の家は任意売却などで売りに出されることになるのですが、大抵はオーバーローンで返済を継続しなければなりません。

ケースにも寄りますが、ローンがまだ残っている家がある場合は、もう一度夫婦間で歩み寄れるポイントを模索してみましょう。

不動産価格の下落リスク

不動産価格の下落をリスクとして捉える人は、どこかのタイミングで持ち家の売却を考えている人です。このような方は不動産を購入する時点で、少しでも有利に売ることを考え購入しています。

具体的に言うと、注文住宅では上物より土地の評価を優先して購入しているはずですし、マンションなら何より立地条件を優先して購入を決めているはずです。

今のところ土地自体の評価は下がってはいませんが、全体的には土地自体の需要が年々鈍化していることから、例外を除くと不動産市場は販売価格を相当下回らなければ売りがつかない状況が続いています。

また東京オリンピック以降は、空き家問題が再浮上することが予測されます。このような状況から、売却市場はしばらく厳しい状況が続くと見られています。

まとめ

なお、平均的なサラリーマン家庭の年収のところで、有効求人倍率について触れました。バブル期以来の人手不足が訪れているのに、どうして景気が一向に上がった気がしないのでしょう。その要因の一つに、大企業側の将来利益の不安が根強く残っているようです。

顕在化している人手不足を補おうとしても、パートタイムで働く主婦層や高齢者を雇うのであれば、賃金の上昇にはそれほど貢献しません。現実に人手不足でも、近い将来はAIに仕事を任せられるので、生身の人間の方まで求人採用が本格化していないことも懸念材料のようです。

これでは住宅ローンの金利も本格的に上昇しないのも頷けます。住宅ローンにとって金利は上がらないほうが助かります。しかしいつになれば住宅ローンの金利に影響が及ぶか、読めない日々がまだ続きそうです。